Процесс финансового анализа

В финансовом анализе, как и в любой бизнес-задаче, необходимо четкое понимание конечной цели и шагов, необходимых для ее достижения. Кроме того, аналитик должен знать типичные вопросы, которые следует задавать при интерпретации финансовых данных и формировании анализа и выводов.

Задачи процесса финансового анализа

Из-за большого количества причин проведения финансового анализа, существует множество доступных методов анализа, а также обычно доступно значительное количество данных, поэтому важно, чтобы аналитический подход был адаптирован к конкретной ситуации. Прежде чем приступать к какому-либо финансовому анализу, аналитик должен разъяснить цель и контекст, и четко понимать следующее:

Связанные материалы

- Какова цель анализа? На какие вопросы необходимо ответить в процессе анализа?

- Какой уровень детализации будет необходим для достижения этой цели?

- Какие данные доступны для анализа?

- Каковы факторы или связи, которые будут влиять на анализ?

- Каковы аналитические ограничения и как эти ограничения будут потенциально ухудшать анализ?

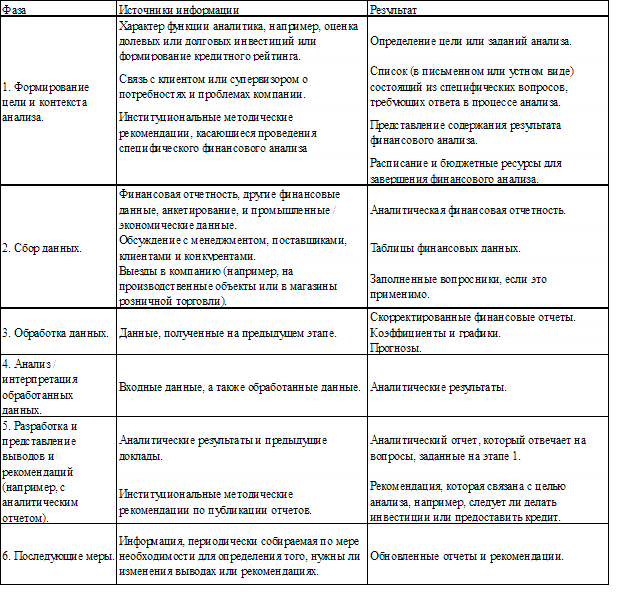

Выяснив цель и контекст анализа, аналитик может выбрать методы (например, метод показателей), которые будут наилучшим образом помогать в принятии решения. Хотя не существует единого подхода к структурированию процесса анализа, общая структура излагается в Таблице 1.

Таблица 1. Основные фазы процесса финансового анализа

Различие между понятиями «вычисление» и «анализ»

Эффективный анализ охватывает как процесс вычисления, так и интерпретацию полученных данных. Хорошо аргументированный анализ отличается от простой компиляции различных фрагментов информации, расчетов, таблиц и графиков путем интеграции данных, собранных в единое целое. Анализ прошлой деятельности, например, следует рассмотреть не только в контексте того, что произошло, но и почему это произошло. Некоторые из ключевых вопросов к адресу включают:

- какие аспекты производительности являются критически важными для этой компании, чтобы успешно конкурировать в этой отрасли?

- насколько хорошо эффективность компании удовлетворяет эти критические аспекты? (Это устанавливается путем вычисления и сравнения с соответствующими критериями, например, такими как собственная историческая деятельность компании или результаты деятельности конкурентов.)

- каковы были основные причины такой эффективности, и как эти данные отражают стратегию компании? (Это устанавливается с помощью анализа.)

Если анализ имеет целью прогнозирование того, что произойдет в будущем, то необходимо ответить на дополнительные вопросы, которые включают в себя:

- Каково вероятное воздействие текущих событий или тенденций на финансовое состояние компании? (Прогноз может быть совершен путем интерпретации анализа.)

- Какова вероятная реакция руководства на эту тенденцию? (Прогноз может быть сформулирован на основе оценки качества управления и корпоративного управления.)

- Каково вероятное влияние тенденций в компании, отрасли, а также экономики в целом на будущие денежные потоки? (На основании прогноза развития.)

- Каковы рекомендации аналитика? (Составлены путем интерпретации и прогнозирования результатов анализа.)

- Какие риски должны быть выделены? (Необходима оценка основных неопределенностей в прогнозе.)

Аналитики часто должны сообщать о результатах их анализа в письменном отчете. Их доклады должны, следовательно, отображать какие были сделаны выводы и почему были сформулированы такие рекомендации. Например, отчет может представить следующее:

- Цель доклада (если это не очевидно).

- Соответствующие аспекты бизнес-контекста:

- о экономической среде (страна, макроэкономика, сектор).

- о финансовой и иной инфраструктуре (бухгалтерский учет, аудит, рейтинговые агентства)

- о нормативно-правовой базе (и любых других ограничениях, которые влияют на анализируемую компанию).

- Оценка корпоративного управления.

- Оценка финансовых и операционных данных.

- Выводы и рекомендации (включая риски и ограничения анализа).

Эффективное отображение данных и хорошо поддерживаемые выводы и рекомендации, как правило, усиливаются при использовании информации за период от 3 до 10 лет, а также, если подобраны аналитические методы, подходящие для целей доклада о финансовом состоянии.