Баланс предприятия и его анализ

- Структура и компоненты бухгалтерского баланса

- Формат баланса

- Основы оценки активов и обязательств в балансе

- Использование и анализ бухгалтерского баланса

Отправной точкой для анализа финансового положения компании, как правило, является именно баланс. Кредиторы, инвесторы и аналитики признают значение баланса, а также его ограничения. Баланс предоставляет пользователям информацию о ресурсах компании (активах) и его источников капитала (его собственный капитал и обязательства / долг). Как правило, он также предоставляет информацию о способности получать доход в будущем, а также о движении денежных потоков, которые могут возникнуть из-за изменения суммы дебиторской задолженности и объема товарно-материальных запасов.

Связанные материалы

Тем не менее, баланс имеет ограничения, особенно в отношении того, как активы и обязательства оцениваются. Использование исторических затрат, а не справедливой стоимости, для измерения некоторых объектов на балансе означает, что финансовому аналитику, возможно, потребуется внести изменения, чтобы определить реальную (экономическую) чистую стоимость компании. Понимая, как бухгалтерский баланс строится и как он может быть проанализирован, читатель сможет надлежащим образом использовать его в своих аналитических целях.

Структура и компоненты бухгалтерского баланса

Как уже отмечалось выше, бухгалтерский баланс отображает финансовую позицию компании. Финансовая позиция показывает относительное количество активов, обязательств и собственного капитала, принадлежащих предприятию на определенный момент времени. Таким образом, этот элемент финансовой отчетности включает в себя следующие элементы:

- активы, которые являют собой ресурсы и вещи, которые принадлежат компании, а также предоплаты или расходы будущих периодов; примеры активов включают денежные средства, дебиторскую задолженность, инвентарь, предоплаченное страхование, землю, оборудование, транспортные средства, мебель;

- обязательства, которые включают в себя краткосрочные и долгосрочные обязательства; примеры включают кредиторскую задолженность, кредиты, подлежащая выплате заработная плата, проценты к уплате, депозиты клиентов и прочее;

- собственный капитал индивидуального предпринимателя составляет разность между активами индивидуального предпринимателя и его обязательствами;

- собственный капитал компании/ предприятия составляет разность между активами и его обязательствами; например, сюда относятся оплаченный капитал, нераспределенная прибыль, а также казначейские облигации.

Стоит заметить, что активы и пассивы компании (собственный капитал и обязательства) составляют балансовое уравнение, которое имеет следующий вид:

Активы = Обязательства + Собственный капитал

Это означает, что сумма активов должна быть равной сумме источников финансирования компании.

Активы

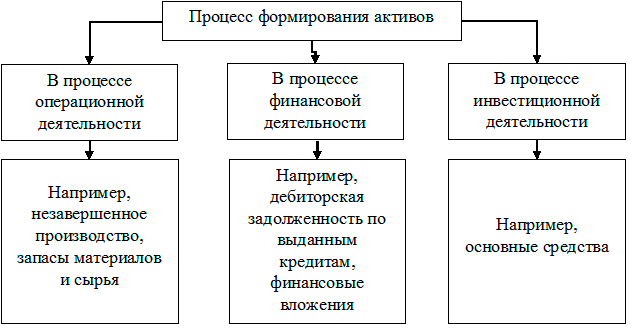

Активы генерируются либо путем покупки (инвестиционная деятельность), либо создаются с помощью хозяйственной деятельности (операционной деятельности), либо в процессе финансовой деятельности (например, выдача долга). Пример продемонстрирован в рисунке 1.

Рис.1 Процесс формирования активов в разрезе типа деятельности

Используя данные об обязательствах и собственном капитале, аналитик может определить, как активы покупаются или финансируются. Источники финансирования могут быть получены от собственников или от кредиторов (через прямое финансирование или непрямое финансирование. Ко второму относится, например, торговое финансирование).

Одним из определений активов является следующее – это ресурсы, контролируемые предприятием в результате прошлых событий, от которых можно получить будущие экономические выгоды. Это формальное определение актива говорит нам, что его суть заключается в способности генерировать будущие выгоды, которые, следовательно, привлекает внимание читателя финансовой отчетности компании и позволяет сформировать мнение о потенциальной эффективности активов и будущих доходах предприятия. Более простое определение актива - это форма богатства (например, денежные средства, ликвидные ценные бумаги и имущество).

Возвращаясь к основному определению активов, отметим, что элементы финансовой отчетности (например, активы) должны быть отражены в финансовой отчетности только в том случае, если:

- существует вероятность того, что любые будущие экономические выгоды, связанные с этим активом, будут получены предприятием.

- элемент имеет стоимость, которая может быть надежно измерена.

Стоимость активов будет включать в себя суммы, которые были потрачены для их приобретения или создания, но которые не были учтены в качестве расходов в отчете о прибылях и убытках (как в случае с товарно-материальными запасами) в силу принципа сопоставления. Также они могут включать в себя суммы, которые были заработаны и отображены в отчете о финансовых результатах, но не были еще получены (как в случае дебиторской задолженности).

Можно выделить следующие элементы активов: оборотные активы, инвестиции, недвижимость, основные средства и прочие активы. Различие между оборотным и внеоборотным активом состоит в следующем. Оборотный актив превратится в денежные средства в течение периода до одного года после даты баланса (за исключением ситуации, когда операционный цикл превышает один год). Соответственно, внеоборотный актив будет превращен в денежные средства и эквиваленты без потери его стоимости в течение периода больше одного года.

Обычно выделяют следующие элементы активов:

Денежные средства и их эквиваленты

Запасы

Налог на добавленную стоимость по приобретенным ценностям

Торговая и прочая дебиторская задолженность

Результаты исследования и разработок

Поисковые активы

Расходы будущих периодов

Финансовые активы (краткосрочные и долгосрочные)

Отложенные налоговые активы

Основные средства

Инвестиции в недвижимость

Нематериальные активы

Инвестиции, учитываемые по методу долевого участия

Активы, предназначенные для продажи

Прочие внеоборотные активы

Рассмотрим отдельные элементы более детально.

Материальные активы

Материальные активы представляют собой активы в форме физической субстанции, которые используются в операциях компании. Эти активы отражаются по первоначальной стоимости за вычетом накопленной амортизации. Первоначальная стоимость, как правило, состоит из стоимости поставки в счетах-фактурах, транспортных расходов, а также любых других дополнительных расходов, которые обеспечивают начало использования актива в операционном процессе компании. К материальным активам относятся земельные участки, здания, оборудование, машины, мебель и природные ресурсы, которые принадлежат компании, например, медные рудники, залежи нефти и газа, лесные массивы. Если какой-либо из этих активов не используются в деятельности компании, он должен быть классифицирован как инвестиционные активы.

Нематериальные активы

Нематериальные активы являют собой суммы, выплачиваемые компанией для того, чтобы приобрести определенные права, которые не представлены в физической форме. В свою очередь, их можно разделить на идентифицируемые нематериальные активы и неидентифицируемые нематериальные активы. Идентифицируемые нематериальные активы можно приобрести по отдельности, и, как правило, они связаны с конкретными правами или привилегиями, имеющими конечные периоды с установленными выплатами. Примерами являются патенты и товарные знаки. Неидентифицируемые нематериальные активы не могут быть приобретены по отдельности, и, как правило, обладают неопределенным периодом выгоды. Примером может служить деловая репутация.

Компания должна оценить, является ли срок полезного использования нематериального актива ограниченным или бесконечным и, если он ограничен, то какая длина его жизни в годах, количестве продукции или аналогичных единицах, при производстве которых используется этот нематериальный актив. Амортизация применяется следующим образом:

- нематериальные активы с ограниченным сроком полезного использования амортизируются на систематической основе на протяжении срока полезного использования.

- нематериальный актив с бесконечным сроком полезного использования должен проверяться на предмет обесценения ежегодно, но он не амортизируется.

Баланс раскрывает информацию о балансовой стоимости нематериального актива за вычетом накопленной амортизации в начале и конце периода.

Компании могут также иметь нематериальные активы, которые не записаны в их балансе. Эти нематериальные активы могут включать в себя навыки управления, ценные товарные знаки и признанное имя, хорошую репутацию, запатентованные продукты и так далее. Такие активы являются ценными и принесли бы некоторую сумму денежных средств, если бы компания их продала.

Финансовые аналитики традиционно относятся к заявленной стоимости нематериальных активов с осторожностью. Следовательно, при оценке финансовой отчетности они часто исключают балансовую стоимость нематериальных активов, в частности неидентифицируемых нематериальных активов, что приводит к сокращению чистого капитала на эту величину и к увеличению прибыли до вычета налогов на сумму амортизации, связанной с нематериальными активами. Произвольное присвоение нулевого значения для нематериальных активов не рекомендуется. Аналитик должен изучить все перечисленные нематериальные активы и оценить, следует ли проводить корректировку.

Обязательства

Обязательства (и капитал собственников) представляют собой фонды, которые были привлечены для приобретения активов. Обязательства технически определяются как вероятные будущие потери экономических выгод, вытекающие из нынешних обязательств субъекта по передаче актива или предоставлении услуги другим лицам. Также обязательства могут быть описаны следующим образом:

- Полученные суммы, которые не были зарегистрированы в качестве доходов в отчете о финансовых результатах и / или которые должны быть погашены (например, векселя к оплате).

- Суммы, которые были зарегистрированы в качестве расходов в отчете о финансовых результатах, но которые не были оплачены (например, кредиторская задолженность, отложенные налоговые платежи и т.д.).

Активы и обязательства возникают в результате хозяйственных операций (например, покупки здания или выпуска облигаций). Бухгалтерское уравнение полезно при оценке влияния сделок на баланс предприятия. Например, если компания заимствует деньги в обмен на вексель, активы и обязательства увеличиваются на одинаковую сумму. Активы и обязательства возникают также в процессе начисления. Отчет о финансовых результатах отражает доходы и расходы, о которых предприятие сообщает по методу начисления независимо от периода, в котором денежные средства получены и товар оплачен. Различия между начисленными доходами/ расходами и денежными потоками приведет к изменению активов и обязательств. В частности:

- Доход отображен в отчете о финансовых результатах до получения наличных средств; это приводит к росту начисленной выручки или дебиторской задолженности, которая является активом. Это в конечном счете отражается на балансе как увеличение дебиторской задолженности и нераспределенной прибыли.

- Денежные средства получены до момента начисления дохода компании; это приводит к росту кредиторской задолженности по полученным авансам, что является обязательством. Например, если компания получает аванс за поставку нестандартного оборудования, баланс отражает увеличение денежных средств и увеличение обязательств.

- Расходы отображены в отчете о финансовых результатах до того, как выплаты были реально произведены. В балансе это отражается как увеличение обязательств и уменьшение нераспределенной прибыли.

- Денежные средства, уплаченные перед тем, как расходы отображены в отчете о финансовых результатах; это приводит к увеличению, например, дебиторской задолженности, которая является активом. Также в балансе сумма денежных средств будет уменьшаться.

Обязательства классифицируются как текущие или долгосрочные. Текущие (краткосрочные) обязательства – это обязательства, которые будут погашены в течение периода до одного года после отчетной даты. Соответственно, компания рассчитывает использовать долгосрочные обязательства дольше одного года.

Основными обязательствами компаний являются:

Банковские кредиты / векселя к оплате

Торговая и прочая кредиторская задолженность

Доходы будущих периодов

Финансовые обязательства

Отсроченные налоговые обязательства

Оценочные обязательства

Прочие обязательства

Как было указано, обязательства можно разделить на текущие и долгосрочные. Текущие обязательства являют собой те обязательства, которые, как ожидается, будут погашены в рамках обычного операционного цикла предприятия в течение 12 месяцев после отчетной даты.

Долгосрочные обязательства будут погашены позже, чем в течение 12 месяцев после даты баланса. Обязательства могут быть классифицированы как долгосрочные, если:

• Исходный срок обязательства превышает 12 месяцев,

• Существует намерение рефинансировать или реструктурировать обязательства, или

• Соглашение о рефинансировании или реструктуризации обязательства завершается на дату или до даты составления баланса.

Торговая кредиторская задолженность (кредиторская задолженность за товары, работы и услуги)

Кредиторская задолженность представляет собой суммы, которые бизнес обязан погасить своим поставщикам за приобретенные у них товары и услуги, и которые еще не были оплачены.

Заемные средства

Заемные средства являют собой сумму, которую бизнес должен кредиторам в результате привлечения заемных средств, о чем свидетельствует краткосрочный кредитный договор (договор краткосрочного кредитования). Примеры включают в себя банковские кредиты и другие займы, которые получены не на условиях коммерческого (товарного) кредитования. Заемные средства могут также быть отображены в разделе долгосрочных обязательств в балансе, если они не будут погашены по истечении одного года или операционного цикла.

Собственный капитал

Собственный капитал представляет собой часть пассивов, которая принадлежит владельцам или акционерам бизнеса. Собственный капитал является остаточной долей в активах предприятия после вычета его обязательств, также он упоминается как стоимость чистых активов:

Собственный капитал = Активы - Обязательства

Собственный капитал увеличивается за счет взносов со стороны владельцев или за счет прибыли, сгенерированной в течение года. Сумма может уменьшаться из-за убытков, которые получила компания, или из-за изъятия капитала в виде дивидендов.

Почти каждый аспект компании прямо или косвенно зависит от наличия и / или стоимости собственного капитала. Достаточность собственного капитала является одним из ключевых факторов, которые необходимо учитывать при определении безопасности и устойчивости той или иной компании. Достаточный объем собственного капитала служит подушкой безопасности для различных рисков, которым любой экономический субъект подвергается в процессе своей деятельности. Собственный капитал обеспечивает абсорбцию возможных потерь и, таким образом, обеспечивает основу для поддержания доверия кредиторов компании. Собственный капитал также является конечным фактором, определяющим кредитоспособность компании.

На практике бухгалтерский баланс компании не может быть расширен за пределы уровня, определяемого его собственным капиталом, без увеличения риска ухудшения финансового положения до неприемлемого уровня; наличие собственного капитала, следовательно, определяет возможный максимальный уровень активов, при котором интересы кредиторов защищены, а компания использует имеющийся в нее потенциал.

Стоимость и количество капитала влияет на конкурентные позиции компании. Поскольку акционеры ожидают отдачу от своих собственных средств, обязательство заработать прибыль влияет на ценообразование продукции предприятия.

Существует еще один важный аспект влияния уровня собственного капитала, а именно, точка зрения рынка на финансовую устойчивость предприятия. Выдача долга требует общественного доверия к компании, которая, в свою очередь, лучше может создаваться и поддерживаться достаточным запасом собственного капитала. Если компания сталкивается с проблемой нехватки собственного капитала или если стоимость капитала высока, компания может потерять бизнес и проиграть своим конкурентам.

Поэтому основными целями собственного капитала являются обеспечение стабильности, покрытие убытков и, таким образом, обеспечение определенной защиты кредиторов в случае ликвидации. Поэтому собственный капитал компании должен иметь две важные характеристики:

- Он должен быть постоянным.

- Необходимо обеспечить юридическую возможность защиты прав кредиторов с помощью собственного капитала.

Типичные элементы собственного капитала, раскрываемые в балансе:

Переоценка внеоборотных активов

Резервный капитал

Уставный капитал и оплаченный капитал акционеров

Добавочный капитал

Доля меньшинства, представленная в составе собственного капитала

Прибыль, накопленная в компании

Акционерный капитал материнской компании

Общая сумма собственного капитала имеет принципиальное значение. Также важным является характер собственности в компании - идентичность тех владельцев, которые могут непосредственно влиять на стратегическую политику и управление рисками компании. Это особенно важно для финансовых учреждений (таких как банки). Например, структура собственности банка должна обеспечить целостность его капитала и владельцы должны быть в состоянии предоставить больше капитала, если это необходимо.

Формат баланса

Учитывая, что баланс содержит информацию о финансовом положении компании, следует понимать различие между основными категориями и классификациями активов и обязательств.

Таблица 1. Пример баланса

|

Наименование показателя |

Код |

На 31 декабря 2023 г. |

На 31 декабря 2022 г. |

На 31 декабря 2021 г. |

|

АКТИВ I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы |

1110 |

|||

|

Результаты исследований и разработок |

1120 |

- |

- |

|

|

Нематериальные поисковые активы |

1130 |

- |

- |

|

|

Материальные поисковые активы |

1140 |

- |

- |

- |

|

Основные средства |

1150 |

159 907 |

163 472 |

169 867 |

|

Доходные вложения в материальные ценности |

1160 |

|||

|

Финансовые вложения |

1170 |

- |

- |

- |

|

Отложенные налоговые активы |

1180 |

- |

- |

|

|

Прочие внеоборотные активы |

1190 |

- |

- |

- |

|

Итого по разделу I |

1100 |

159 907 |

163 472 |

169 867 |

|

II. ОБОРОТНЫЕ АКТИВЫ Запасы |

1210 |

67 014 |

65 115 |

62 469 |

|

Налог на добавленную стоимость по приобретенным ценностям |

1220 |

3 |

- |

- |

|

Дебиторская задолженность |

1230 |

75 963 |

72 873 |

85 053 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

25 000 |

25 000 |

0 |

|

Денежные средства и денежные эквиваленты |

1250 |

- |

- |

1075 |

|

Прочие оборотные активы |

1260 |

10 |

4 |

21 |

|

Итого по разделу II |

1200 |

167 990 |

162 992 |

148 618 |

|

БАЛАНС |

1600 |

327 897 |

326 464 |

318 485 |

|

Наименование показателя |

Код |

На 31 декабря 2023 г. |

На 31 декабря 2022 г. |

На 31 декабря 2021 г |

|

ПАССИВ III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

1310 |

246 500 |

246 500 |

246 500 |

|

Собственные акции, выкупленные у акционеров |

1320 |

|||

|

Переоценка внеоборотных активов |

1340 |

- |

- |

- |

|

Добавочный капитал (без переоценки) |

1350 |

- |

- |

- |

|

Резервный капитал |

1360 |

- |

- |

- |

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

(2 915) |

(2 925) |

(6 802) |

|

Итого по разделу III |

1300 |

243 585 |

243 574 |

239 697 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства |

1410 |

|||

|

Отложенные налоговые обязательства |

1420 |

- |

- |

- |

|

Оценочные обязательства |

1430 |

- |

- |

- |

|

Прочие обязательства |

1450 |

- |

- |

- |

|

Итого по разделу IV |

1400 |

- |

- |

- |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства |

1510 |

61 |

61 |

1 115 |

|

Кредиторская задолженность |

1520 |

84 251 |

82 829 |

77 672 |

|

Доходы будущих периодов |

1530 |

- |

- |

- |

|

Оценочные обязательства |

1540 |

- |

- |

5 |

|

Прочие обязательства |

1550 |

- |

- |

|

|

Итого по разделу V |

1500 |

84 312 |

82 890 |

78 787 |

|

БАЛАНС |

1700 |

327 897 |

326 464 |

318485 |

Детализация балансов варьируются от компании к компании. Основная информация, содержащаяся в балансах, такая же.

Если компания имеет много типов активов и обязательств, то баланс может стать трудно читаемым. Поэтому на практике применяется метод группировки различных классов активов и обязательств, следовательно, баланс можно охарактеризовать как классифицированный баланс.

Классификация, в данном случае, это термин, используемый для описания группировки счетов по подкатегориям, что помогает читателям быстро получить картину финансового положения компании. Классификация помогает привлечь внимание к определенным суммам и счетам.

Классификации наиболее часто разделяют оборотные и внеоборотные активы, текущие и долгосрочные обязательства. Все это делается для того, чтобы предоставить информацию, которая, например, характеризирует уровень ликвидности активов и срок погашения обязательств.

Основы оценки активов и обязательств в балансе

Отображая актив или обязательство в балансе, возникает вопрос о том, каким образом необходимо изменять его стоимость. Например, актив мог быть приобретен много лет назад за сумму 2 млн рублей, но текущая стоимость актива могла вырасти до 5 миллионов рублей. Как именно необходимо отобразить этот актив: в его первоначальной стоимости или текущей рыночной стоимости?

С одной стороны, историческая стоимость обеспечивает надежный и объективный способ измерения - не будет никаких споров относительно стоимости активов. С другой стороны, пользователи финансовой отчетности (например, кредиторы) могут предпочесть узнать, за сколько актив может быть продан в настоящее время в случае, если компании необходимо будет получить наличные деньги.

Некоторые активы и обязательства могут быть более объективно оценены на рынке, чем другие (например, когда существует рынок, в котором актив или обязательство регулярно торгуется (например, инвестиции в акционерное общество). В результате баланс в соответствии с действующими стандартами является смешанной моделью: некоторые активы и обязательства в отчетности отображаются по первоначальной стоимости, иногда с учетом корректировок, в то время как другие активы и обязательства рассчитываются, исходя из положения дел на рынке, и представляются по своей справедливой стоимости.

Справедливая стоимость и историческая стоимость могут быть определены следующим образом:

- Справедливая стоимость. Справедливая стоимость представляет собой сумму, на которую можно обменять актив или урегулировать обязательство, между хорошо осведомленными, желающими совершить такую сделку сторонами. Когда актив или обязательство регулярно оборачивается на рынке, его справедливая стоимость, как правило, легко определяема из его рыночной цены (иногда показатель называют справедливой рыночной стоимости).

- Историческая стоимость. Первоначальная стоимость актива или обязательства является его стоимостью при приобретении, включая любые расходы на приобретение, транспортировку и / или подготовку к использованию.

В условиях ограниченных возможностей могут также применяться другие методы оценки, такие как цена замещения (стоимость замены актива) или текущая дисконтированная стоимость (текущая дисконтированная стоимость будущих денежных потоков, которые сгенерирует актив или обязательство). Ключевой вопрос для аналитиков состоит в том, каким образом заявленные оценки активов и обязательств в бухгалтерском балансе соотносятся с реальностью.

Чтобы ответить на этот вопрос, аналитик должен понимать принципы учетной политики, применяемые при подготовке баланса, а также используемые методы оценки обязательств и активов. Аналитику, возможно, потребуется внести коррективы в оценку активов и обязательств, инвестиционного потенциала или кредитоспособности компании. Например, земельный участок обычно учитывается по первоначальной стоимости в балансе, так как эта мера является объективной и любая другая оценка текущего значения (кроме фактической продажи) будет очень субъективной.

Благодаря дополнительным исследованиям аналитик может найти компании, которые продавали или покупали такие же земли, что позволит приблизительно оценить реальную стоимость активов компании.

По указанным выше причинам балансовая стоимость совокупных активов не должна быть принята в качестве точной оценки общей стоимости компании. Стоимость компании является функцией многих факторов, в том числе будущих денежных потоков, генерируемых компанией, и текущих рыночных условий. Баланс содержит важную информацию о стоимости некоторых активов и информацию о некоторых будущих денежных потоках, но не отражает стоимость компании в целом.

После того, как проведена оценка отдельных активов и обязательств, необходимо их правильно отобразить в балансе. Стандарты бухгалтерского учета, как правило, запрещают взаимозачет активов и обязательств (кроме ограниченных случаев). Например, если здание приобретается за 20 млн руб. при условии получения ипотеки на сумму 16 миллионов, то здание должно быть отображено в финансовой отчетности как активы за 20 млн, а ипотечный кредит показан отдельно в качестве обязательств (16 миллионов рублей).

Важно, чтобы эти активы и обязательства отображались в отчетности отдельно. Взаимозачет в балансе, за исключением случаев, когда он отражает содержание операции или другого события, ограничивает способность пользователей понять операции, события и условия, которые произошли ранее, а также мешает процессу оценки будущих денежных потоков предприятия. Тем не менее, раскрытие или оценка чистой суммы активов (например, уменьшение стоимости запасов из-за порчи товарно-материальных запасов или уменьшение стоимости дебиторской задолженности из-за прострочки) не считается взаимозачетом.

В соответствии с МСФО и отечественными правилами, достоверное представление требует точного отображения в балансе результатов операций, прочих событий и условий в соответствии с определениями, правилами и критериями, изложенными в мелодических рекомендациях МСФО. Финансовая отчетность должна раскрывать следующую информацию, связанную с оценками, применяемыми в отношении активов и обязательств, отраженных на балансе:

- учетная политика, включая расшифровку методов оценки стоимости запасов;

- общая балансовая стоимость товарно-материальных запасов и суммы в каждой категории;

- объем товарно-материальных запасов, учитываемых по справедливой стоимости за вычетом затрат на продажу;

- сумма любых списаний или отмены любого списания;

- обстоятельства или события, которые привели к отмене списания;

- сумма товарно-материальных запасов, отданная в залог в качестве обеспечения обязательств;

- объем товарно-материальных запасов, признанных в качестве расходов.

Пояснения к финансовой отчетности обеспечивают важные детали, представленные на добровольной основе. Эта информация может быть очень полезной при определении возможности сравнения данных одной компании с данными другой компании. Пояснения могут включать также:

- конкретные положения учетной политики, которые были использованы при составлении финансовой отчетности;

- условия долговых соглашений;

- информации о лизинге;

- внебалансовое финансирование;

- детализация операций важных сегментов;

- условные активы и обязательства;

- подробное описание пенсионного плана для сотрудников.

Использование и анализ бухгалтерского баланса

Если компания растет или сокращается, сравнение балансовых сумм год к году не может четко продемонстрировать основные тенденции. Кроме того, сравнивать компании между собой трудно, если не использовать корректировки, которые необходимы из-за различного размера предприятий. Поэтому два основных метода используются для анализа балансов: горизонтально-вертикальный метод и коэффициентный метод.

Горизонтально-вертикальный анализ бухгалтерского баланса

Вертикальный анализ подразумевает указание всех статей баланса в процентах от общего объема активов. Вертикальный анализ полезный при сравнении текущего баланса компании с предыдущими годами или при сопоставлении данных других компаний в той же отрасли. Горизонтальный анализ также позволяет сопоставить различные данные за несколько периодов для понимания тенденции развития основных явлений в структуре активов и источников финансирования.

Вертикальный анализ баланса особенно полезен при анализе данных между различными субъектами хозяйствования. Он позволяет сравнивать компании друг с другом в течение определенного периода времени или сравнивать компании со средними значениями в секторе или экономике в целом. Аналитик может выбрать отдельных компаний-конкурентов для сравнения, использовать отраслевые данные из опубликованных источников, или собирать данные из баз данных. Например, такие данные могут быть получены из сайта Федеральной службы государственной статистики.

При анализе компании многие аналитики предпочитают выбирать одноранговые предприятия для сравнения или использовать собственную статистику отрасли. Некоторые общие наблюдения могут быть сделаны из этих данных:

- энергетика и коммунальные предприятия имеют наибольшее количество основных средств;

- финансовые компании имеют наибольший процент обязательств.

- телекоммуникационные компании имеют самый низкий уровень дебиторской задолженности;

- уровни запасов являются самыми высокими в компаниях, которые торгуют потребительными товарами.

Относительные показатели баланса

Второй метод, метод относительных показателей, позволяет проводить сравнения между различными периодами (анализ временных рядов) и между компаниями (перекрестный анализ). При анализе показателей аналитик может изучить уровень и тенденции по отношению к прошлым значениям компании, тем самым определяя изменение финансового положения компании в течение периода исследования. Также этот метод позволяет определить эффективность управления финансовым состоянием компании по сравнению с другими предприятиями-конкурентами. К балансовым показателям относятся те, которые могут быть рассчитаны только с использованием баланса компании. К ним относятся коэффициенты ликвидности (измерение способности компании выполнять свои краткосрочные обязательства) и коэффициенты платежеспособности (измерение способности компании удовлетворять долгосрочные и другие обязательства). Таблица 2 обобщает расчет и интерпретацию указанных балансовых показателей.

Таблица 2. Относительные показатели (коэффициенты), которые могут быть использованы в процессе анализа баланса

|

Показатели |

Расчет |

Суть значения |

|

Показатели ликвидности |

||

|

Текущей ликвидности |

Оборотные активы ÷ Текущие обязательства |

Отображает способность погашать текущие обязательства |

|

Быстрой ликвидности |

(Оборотные активы – Запасы) ÷ Текущие обязательства |

Отображает способность погашать текущие обязательства |

|

Абсолютной ликвидности |

(Денежные средства и эквиваленты + Краткосрочные финансовые вложения) ÷ Текущие обязательства |

Отображает способность погашать текущие обязательства |

|

Показатели финансовой устойчивости (платежеспособности) |

||

|

Финансовой автономии |

Собственный капитал ÷ Пассивы |

Измеряет финансовый риск и среднесрочную платежеспособность |

|

Финансовой зависимости |

(Долгосрочные обязательства+ Краткосрочные обязательства) ÷ Пассивы |

Измеряет финансовый риск и среднесрочную платежеспособность |

|

Финансового левереджа |

Пассивы ÷ Собственный капитал |

Измеряет финансовый риск и среднесрочную платежеспособность |

|

Финансовой стабильности |

(Собственный капитал+ Долгосрочные обязательства) ÷ Пассивы |

Измеряет финансовый риск и среднесрочную платежеспособность |

Некоторые ученые ставят под сомнение полезность анализа баланса в мире, где рынки капитала являются эффективными. В конце концов, эффективный рынок смотрит в будущее, в то время как анализ бухгалтерского баланса является взглядом в прошлое. Тем не менее, значение финансового анализа состоит в том, что оно позволяет аналитику получить представление о текущих особенностях бизнеса, что может помочь в построении перспективных прогнозов, необходимых для принятий эффективных финансовых решений. Финансовые показатели, рассчитанные по данным баланса, служат следующим целям:

• Они дают представление о микроэкономических отношениях внутри компании, которые помогают аналитикам спрогнозировать прибыль и свободный денежный поток (что необходимо для определения стоимости предприятия и его кредитоспособности).

• Они дают представление о финансовой гибкости компании, которая является ее способностью получить денежные средства, необходимые для выполнения финансовых обязательств или приобретения активов, в том числе в условиях непредвиденных обстоятельств. Финансовая гибкость требует от компании достаточного уровня финансовой устойчивости (уровень и тенденции финансовых показателей, которые соответствуют или превышают нормы отрасли), кредитных линий, или активов, которые могут быть легко использованы в качестве средства получения наличных, либо путем их прямой продажи, либо используя их в качестве залога.

• Они являются средством оценки способностей руководства. Основные показатели эффективности могут служить в качестве количественных показателей для ранжирования способности менеджмента по сравнению с менеджментом конкурентов.

Финансовый коэффициентный анализ баланса ограничен такими факторами:

1. Использование альтернативных методов учета. Методы бухгалтерского учета играют важную роль в интерпретации финансовых коэффициентов. Следует помнить о том, что коэффициенты, как правило, основаны на данных, взятых из финансовой отчетности. Такие данные генерируются с помощью процедур учета, которые не могут быть сопоставимы между компаниями, поскольку компании имеют некоторую свободу в выборе методов бухгалтерского учета. Это отсутствие согласованности между компаниями создает трудности при сопоставлении и анализе показателей между компаниями. Некоторые бухгалтерские альтернативы в настоящее время включают в себя следующее:

- метод оценки запасов;

- оценка стоимости некоторых финансовых инструментов и инвестиций;

- метод расчета амортизации;

- покупка основных средств или получение их в лизинг.

2. Однородность операционной деятельности компании. Многие компании диверсифицированы, имеют много подразделений, работающих в различных отраслях промышленности. Это усложняет процесс поиска относительных коэффициентов отрасли для использования в целях сравнения. В этих случаях лучше сравнивать отдельные сегменты бизнеса со средним по отрасли.

3. Всегда необходимо определять, являются ли результаты анализа показателей взаимно согласованными. Один набор коэффициентов может показать проблему, а другой набор может указывать на то, что эта проблема носит краткосрочный характер.

4. Необходимость использовать собственные суждения. Аналитик должен использовать профессиональные суждения при проведении анализа показателей. Хотя финансовые показатели используются, чтобы помочь оценить потенциал рост и риск бизнеса, они не могут быть использованы по отдельности, чтобы непосредственно оценить компанию или определить ее кредитоспособность. Весь бизнес должен быть рассмотрен, а также внешняя экономическая и отраслевая информация. Все условия необходимо учитывать при интерпретации финансовых коэффициентов.

Список использованных источников

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Когденко В.Г., Экономический анализ / Учебное пособие. - 2-е изд., перераб. и доп. - М.: Юнити-Дана, 2011. - 399 с.

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.